- Müəllif Henry Conors [email protected].

- Public 2024-02-12 03:44.

- Son dəyişdirildi 2025-01-23 09:08.

Əmanətlərinizi artırmaq üçün çoxlu müxtəlif maliyyə alətləri var. Ən populyar və tələb olunanlardan biri istiqrazlardır. Bu o qədər geniş anlayışdır ki, bir çoxları üçün ona dəqiq tərif vermək belə çətindir. Əgər istiqrazların növləri haqqında danışsaq, ümumiyyətlə, az adam iş üzrə nəsə deyə biləcək. Və düzəldilməlidir.

Ümumi məlumat

İlk olaraq bəzi terminologiyanı yoldan çıxaraq. Bağ nədir? Bu, sahibi (borc verən) və onu verən şəxs (borcalan) arasında kredit münasibətlərini təsdiq etməyə xidmət edən borc qiymətlidir. Rusiya qanunları bu barədə nə deyir? O, istiqrazı sahibinin müəyyən müddət ərzində nominal dəyərini və onun müəyyən faizini emitentdən almaq hüququnu təmin edən emissiya qiymətli kağızı kimi müəyyən edir. İstiqrazlar sahibinin digər əmlak hüquqlarını da təmin edə bilsə də, bu Rusiya Federasiyasında qüvvədə olan qanunvericiliyə zidd deyilsə. Ona görə də bu qiymətli kağızlar borcduriki əsas komponenti olan ifadələr:

- İstiqraz sahibinə müəyyən müddətin sonunda üz tərəfdə göstərilən məbləği ödəmək öhdəliyi.

- Nominal dəyərin faizi və ya digər əmlak ekvivalenti şəklində müəyyən sabit gəlirin təmin edilməsinə dair razılaşma.

Bu xüsusiyyətlərə görə istiqraz aşağıdakı kimi qəbul edilir:

- Emitentin vekseli.

- Təşkilatların və vətəndaşların vəsaitlərinə qənaət etmək, həmçinin gəlir əldə etmək forması.

- Səhmdar cəmiyyətlərdən investisiya maliyyələşdirməsinin mənbəyi.

Xüsusi anlar

İstiqrazların alınması aşağıdakılarla müşayiət olunur:

- İnvestor və emitent arasında kredit münasibətlərinin qurulması. Başqa sözlə, istiqrazı alan şəxs ortaq mülkiyyətçi olmur, yalnız kreditor kimi çıxış edir. Və alınan gəlirin müəyyən hissəsini tələb edə bilər.

- Qiymətli kağızın dövriyyəsi üçün son tarix var. İstifadə müddəti bitdikdən sonra söndürülür. Bu proses qiymətli kağızın nominal dəyəri ilə emitent tərəfindən geri alınmasını nəzərdə tutur.

- Gəlir əldə etməkdə istiqrazlar səhmlərdən üstündür. Onlar üzrə ilk növbədə faizlər ödənilir və yalnız bundan sonra dividendlər verilir.

- Müəssisə ləğv edilərkən istiqraz sahibinin öz tələblərinin birinci növbədə təmin edilməsi hüququ vardır. Yəni, o, hətta səhmdarlarla müqayisədə ən yüksək prioritetə malikdir.

- Və bir az da idarəetmə haqqında. Səhmlər mülkiyyət hüququdur. Haqqını verirləronların sahibləri şirkətin idarə edilməsində iştirak etmək. Halbuki istiqrazlar kredit alətidir. Ona görə də belə hüquq vermirlər.

Hansı növ istiqrazlar var

Onların çeşidi çox böyükdür. Firmalar və hətta bütün dövlətlər müxtəlif növ və növ istiqrazlar buraxa bilərlər. Hansı təsnifat əlamətinin əsas götürülməsindən asılı olaraq müxtəlif qiymətli kağızlar fərqləndirilir. Gəlin əvvəlcə əmlakın təqdim edilməsi üsuluna əsaslanaraq vəziyyəti nəzərdən keçirək:

- İpoteka istiqrazları. Fiziki aktivlər və ya digər qiymətli kağızlarla dəstəklənir.

- Təminatsız istiqrazlar. Depozit tələb olunmur.

Eyni zamanda, onlar seçilmiş fəaliyyət istiqamətindən asılı olaraq bir çox başqa növlərə bölünürlər. Eyni zamanda risklərdən asılılığı da yadda saxlamaq lazımdır. Bu əsasda müəyyən istiqraz növləri də fərqləndirilir. Həm də qiymətli kağızın dövriyyəsinin xarakterini unutmaq olmaz. Amma gəlin hər şeyi qaydasında danışaq.

İpoteka istiqrazları

Onların buraxılış texnologiyası belə görünür. Təşkilat bütün əmlakın verildiyi bir ipoteka verir. Etibarlı şirkətdə saxlanılır. Bu zaman əmlakın bütün dəyəri müəyyən sayda istiqrazlara bölünür. Onlar fiziki və hüquqi şəxslər tərəfindən alınır. Etibar şirkəti bütün investorlar adından işləyir və onların maraqlarına riayət olunacağına zəmanətdir. O, bütün kreditorların fidusiari kimi çıxış edir. Maliyyəyə nəzarət edirşirkətin mövqeyini və fəaliyyətini, dövriyyə vəsaitlərini, kapitalın vəziyyətini və digər parametrləri, belə ki, lazım gəldikdə investorların maraqlarını qorumaq üçün bütün lazımi tədbirləri vaxtında görsün. Trast şirkətinin xidmətləri istiqrazları buraxan təşkilat tərəfindən ödənilir. Onların münasibətləri bütün şərtlərin göründüyü müqavilə (müqavilə) ilə tənzimlənir. İpoteka istiqrazları üç növə bölünür. Fərdi anların xüsusiyyətlərindən asılı olaraq bunlar:

- İlk ipoteka. Onlar təşkilat tərəfindən indiyədək heç bir qiymətli kağız təklif edilmədiyi hallarda buraxılır. Xüsusiyyət fiziki aktivlərlə real təhlükəsizliyin olmasıdır. Bu, girovla əlaqəli bütün əmlakı təsvir edir. Bunu qiymətləndirmək üçün peşəkarlar dəvət olunur. Bu növ istiqraz ilk olaraq ödəyir.

- Adi ipoteka. İkinci dərəcəli əmlak girovu ilə verilir. Bəli, aktivlər bir çox məsələlər üçün girov rolunu oynaya bilər. Lakin bunlar 1-ci bənddə nəzərdə tutulanlarla müqayisədə ikinci yerdədir. Baxmayaraq ki, onlar digər kreditorların tələblərini qabaqlayırlar.

- Qiymətli kağızlarla təmin edilmiş istiqrazlar. Bu seçim digər maliyyə alətləri ilə girovun mövcudluğunu nəzərdə tutur. Məsələn, emissiya strukturuna məxsus başqa təşkilatın qiymətli kağızları.

Təminatsız istiqrazlar

Onlar birbaşa borc öhdəlikləridir. Lakin heç bir girov təmin edilmir. Onların sahiblərinin tələbləri digər kreditorlarla eyni səviyyədədir. Əslində onların dəstəyidirşirkətin ödəmə qabiliyyəti. Bu halda heç bir girov təqdim edilməsə də, investorlar hələ də qorunur. Belə ki, məsələn, belə bir praktika geniş yayılmışdır ki, ona əsasən əmlakın girov kimi verilməsini qadağan edən bənd nəzərdə tutulur. Beləliklə, ehtiyac yarandıqda, qoyulmuş vəsaitləri geri qaytara biləcəyiniz aktivlər olacaqdır. Baxmayaraq ki, bu yeganə müdafiə məqaləsi deyil. Bu növ qiymətli kağızların belə növləri var:

- Maddi aktivlərlə təmin olunmayan istiqrazlar. Emitentin vicdanı zəmanət rolunu oynayır.

- Xüsusi gəlir üçün istiqrazlar. Bu halda qiymətli kağızlar müəyyən halda əldə edilən mənfəət hesabına geri alınır.

- İnvestisiya layihəsi üçün istiqrazlar. Alınan bütün vəsaitlər müəyyən inkişafın həyata keçirilməsinə, emalatxananın tikintisinə, fəaliyyətin genişləndirilməsinə, vəsaitlərin yenilənməsinə yönəldilir. Layihədən əldə edilən gəlir qiymətli kağızların ödənilməsi üçün istifadə olunur.

- Zəmanətli istiqrazlar. Bunlar, girovla təmin edilməsə də, üçüncü tərəflər tərəfindən zəmanət verilən qiymətli kağızlardır.

- Köçürülmüş və ya paylanmış öhdəliyi olan istiqrazlar. Bu halda, öhdəliklərin üçüncü şirkətlərə ötürüldüyü və ya emitentlə paylaşıldığı başa düşülür.

- Sığortalı istiqrazlar. Onların gücü öhdəliklərin yerinə yetirilməsində müəyyən çətinliklərin proqnozlaşdırılmasıdır. Beləliklə, qiymətli kağızlar sığorta şirkəti tərəfindən dəstəklənir.

- Yersiz istiqrazlar. Fərziyyə üçün istifadə edilən qiymətli kağızlar.

Nəzərə almaq lazımdır ki, rusqanunvericilik təminatsız istiqrazların buraxılmasına məhdudiyyət müəyyən edir.

Gəlir yaratmaq və dövriyyədə müxtəliflik

İstiqraz növlərini nəzərdən keçirməyə davam edirik. Gəlirin necə alınacağından asılı olaraq ayırın:

- Kupon istiqrazları. Onların xüsusiyyətləri nələrdir? Bunlar buraxıldıqda kuponla gələn qiymətli kağızlardır. Bu, faiz dərəcəsini və ödəniş tarixini göstərən kəsilmiş kupondur.

- Güzəştli istiqrazlar. Bunlar faiz ödəməyən qiymətli kağızlardır. Bəs gəlir? Mənfəət sahibinin istiqrazı endirimlə, yəni nominaldan aşağı qiymətə satması səbəbindən əldə edilir. Lakin fidyə müəyyən edilmiş qiymətədir.

- Mənfəət istiqrazları. Bu xüsusi bir çeşiddir. Bu halda, faiz gəliri yalnız mənfəət əldə edildiyi hallarda ödənilir. Korporativ istiqrazlar çox vaxt bu prinsip üzərində qurulur.

Bəs müalicənin təbiəti haqqında nə demək olar? Bundan asılı olaraq adi və konvertasiya edilə bilən istiqrazlar fərqləndirilir. Onların arasında nə fərq var? Və o belədir:

- Daimi istiqrazlar. Bunlar səhmlərə və ya digər maliyyə alətlərinə çevrilmə hüququ olmadan buraxılan qiymətli kağızlardır.

- Konvertasiya edilə bilən istiqrazlar. Onlar sahibinə onları müəyyən edilmiş qiymətə adi səhmlə dəyişmək hüququ verir.

Emitentdən asılı olaraq növ müxtəlifliyi haqqında

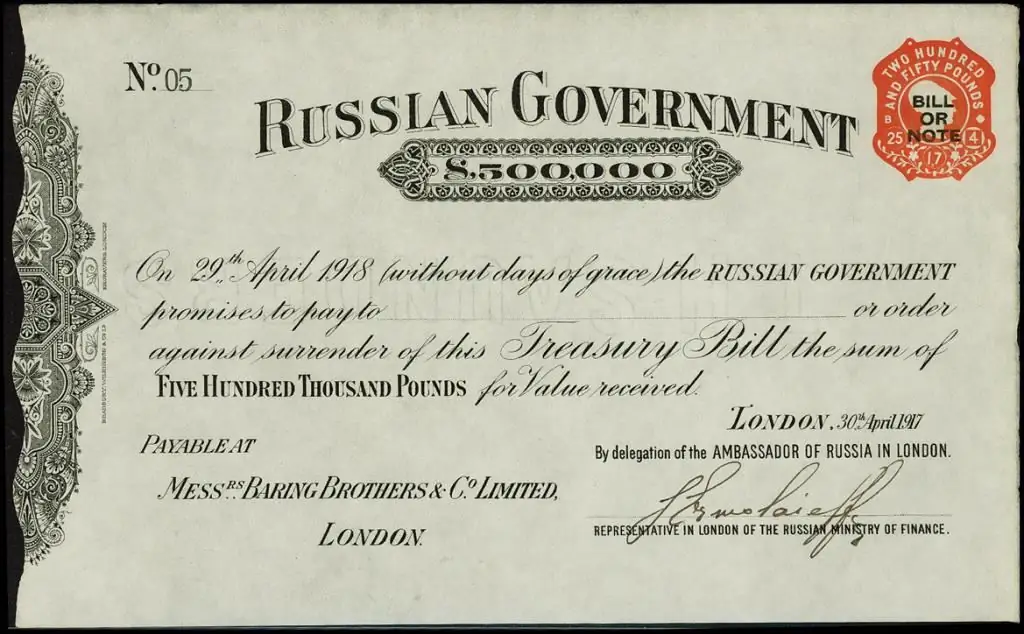

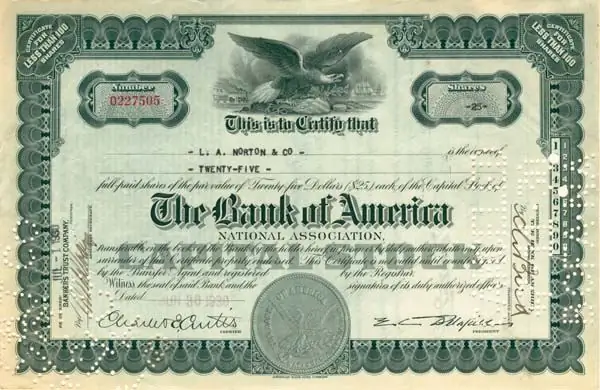

Qiymətli kağızları kimin buraxdığı çox vacibdir, çünki bundanbu alət dəstinin nə qədər riskli olmasından asılıdır. Ümumilikdə dörd növ var: bələdiyyə, dövlət, korporativ və beynəlxalq. İlk qiymətli kağızlar yerli hakimiyyət orqanları tərəfindən buraxılır. Dövlət hökuməti ölkələri. Korporativ istiqrazlar - kommersiya strukturları tərəfindən, məsələn, səhmdar cəmiyyət, şirkət və s. Beynəlxalq qiymətli kağızlar isə xaricdən buraxılmış qiymətli kağızlardır.

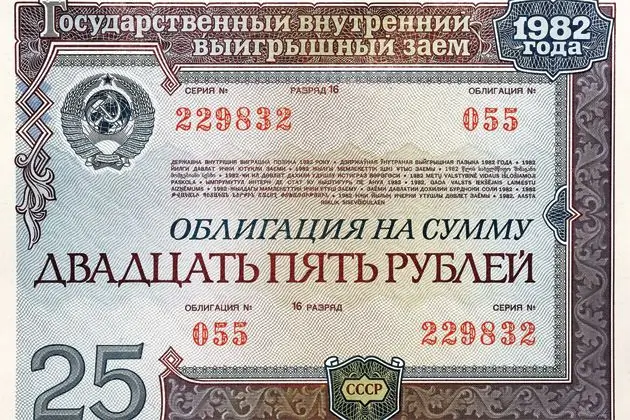

İstiqraz bazarı bütün bu növlərlə geniş şəkildə təmsil olunur. Baxmayaraq ki, konkret məqamlar var. Məsələn, dövlət istiqrazları həm xarici, həm də daxili ola bilər. Birinci halda, onlar xarici dövlətlərə, kommersiya strukturlarına və vətəndaşlara yönəlib. Halbuki daxili olanlar yalnız təşkilatlara və içəridəki insanlara diqqət yetirir. Buna misal olaraq, ölkə hələ mövcud olduğu müddətdə vətəndaşlar tərəfindən kütləvi şəkildə alınmış SSRİ istiqrazlarını göstərmək olar. Bu, vəsait ayırmağın yollarından biri idi. Düzdür, qeyd etmək lazımdır ki, bu, könüllü-məcburi əsaslarla həyata keçirilib. Bundan başqa, dövlətin əhaliyə olan borcları heç vaxt ödənilməyib. Baxmayaraq ki, bunun istisnası var, yəni SSRİ-nin 1971 və 1982-ci illər istiqrazları. Bu iş köhnə olsa da, gəlin daha müasir bir şey haqqında danışaq.

Dövlət istiqrazları haqqında

Onlar xarici və daxili ola bilər. Birincilər sıravi layman üçün çox maraqlı deyil, ikincilər isə… Çox vaxt onlar fiziki şəxslər üçün istiqraz kimi buraxılırlar. Onlar iki problemi həll etmək üçün nəzərdə tutulub:

- Buradan və indi rublla pul əldə etmək imkanları.

- Qazan və/yaxud mübarizə aparinflyasiya prosesləri və adi vətəndaşların əmanətlərinin dəyərdən düşməsi.

Yeri gəlmişkən, qiymətli kağızları dərhal almaq məsləhət görülmür. Fakt budur ki, onlar tez-tez sonradan qiymətə düşürlər. Və bu, gələcəkdə daha çox pul əldə etməyə imkan verir. Ancaq federal kredit istiqrazlarını almaq istəyi varsa, depozitarın xidmətlərinin ödənildiyini unutmaq olmaz, bundan əlavə, hələ də vergilər var. Qiymətli kağızları alarkən bütün bu amillər nəzərə alınmalıdır. Ümumiyyətlə, istiqrazların alınması emissiyadan dərhal sonra həyata keçirilə bilər. Yaxud böhran hadisələri və sanksiyalar fonunda kimsə əsəblərini itirənə qədər gözləyə bilərsiniz və o, öz qiymətli kağızlarını bazardan qat-qat ucuz satar. Ancaq bu olmaya bilər və o zaman pulunuzu yatırmaq sərfəli olmayacaq. Federal kredit istiqrazları çox riskli olmasa da, onlarla əməliyyatlar tamamilə arzuolunmaz nəticələrə gətirib çıxara bilər. İnflyasiyanın qəfil artması kimi müxtəlif mümkün problemləri unutmaq olmaz.

Qiymətli kağızlarla ticarət etmək harada

Aydın olmadığı üçün, amma sizə bir yer lazımdır - bu istiqraz bazarıdır. Oraya necə çatmaq tamam başqa sualdır. Bu bir neçə yolla edilə bilər. Çarxı yenidən kəşf etmək və sübut olunmuş yolu izləmək və bank istiqrazlarını almaq lazım deyil. Harada? Bəli, eyni maliyyə institutlarından və satın alın! Xoşbəxtlikdən, ilkin qiymət on min rubldan başlayır. Valyuta investisiya etmək arzusu varsa, bu seçim üçün təklif var. Beləliklə, istiqraz almaq elita üçün deyil.

Nə vaxtƏn azı bir neçə milyon rublunuz varsa, dövlət istiqrazları haqqında düşünməyə başlaya bilərsiniz. Niyə yalnız bu halda? Fakt budur ki, əgər siz daxili kreditin dövlət istiqrazlarına diqqət yetirsəniz, o zaman bilməlisiniz ki, onları saxlamaq kifayət qədər bahadır. Onların alınması və saxlanması üçün müəyyən bir ödəniş tələb edən depozitarlardan istifadə olunur. Qiymətli kağızlardan faydalanmaq üçün isə onların kifayət qədər olduğuna əmin olmaq lazımdır. Çünki parça ilə işləmək gəlirdən daha çox zərərdir. Alternativ olaraq, etibarlı idarəetmə prinsipi əsasında qurulan müxtəlif investisiya fondlarını, hedcinqləri və digər oxşar investisiya fondlarını nəzərdən keçirə bilərsiniz. Əgər bu artıq keçmiş mərhələdirsə, o zaman ixtisaslı investorun statusu haqqında düşünmək lazımdır. Bu, tam gücü ilə dönməyə imkan verəcək.

Vaxt haqqında

Və çox vacib bir məqam qeyd edilmədi. Məhz, istiqrazların ödəmə müddəti nədir. Burada kifayət qədər maraqlı məqamlar var, lakin biz ən çox yayılmış variantlara diqqət yetirəcəyik:

- Qısamüddətli istiqrazlar. Onların beş ilə qədər ödəmə müddəti var.

- Ortamüddətli istiqrazlar. Onların beş ildən on ilədək ödəmə müddəti var.

- Uzunmüddətli istiqrazlar. Onların on ildən otuz ilədək ödəmə müddəti var.

Adətən, müddət nə qədər uzun olsa, faiz bir o qədər yüksək olur. Hamısı budur. Fəaliyyətinizdə uğurlar.